2024 开年至今,跨境电商头部企业上市融资喜报频传。前有睿联技术加速 IPO 进程,预备登陆深交所创业板;后有绿联科技 IPO 审核状态变更,发起新一轮上市冲击。本就拥挤的跨境电商赛道一时间更是热闹非常。

实际上自 2020 年以来,跨境电商融资热一直居高不下,行业巨大的市场空间吸引了无数资本拥趸。资本瞩目之下,头部企业上市潮一浪高于一浪。

这之中不乏野蛮生长的铺货型玩家,也涌入了越来越多品牌型大卖。新老势力齐聚融资赛道,竞相敲响 IPO 大门。

然而上市并不意味着终点。打开那扇大门之后,有人攀爬至又一个巅峰,但也有人高光乍现后猝然陨落。

根据网经社发布的最新报告,受经济周期性波动的影响,2023 年中国电商行业的投融资活动迎来近五年新低。但凛风之中,跨境电商却异军突起:大量资本注入下,2023 年全年融资金额高达 157 亿,同比增长 20.53%。

回顾 2023 年,我们可以看到很多老牌大卖及新锐出海品牌成功登陆资本市场的身影:

除此之外,还有诸多头部企业将 IPO 计划提上日程,抑或是发起新一轮冲击:诸如家居大卖杰西亚于去年 11 月签署上市辅导协议,正式启动 A 股 IPO 进程;老牌 3C 龙头品胜电子披露 IPO 招股书,冲击深交所主板上市……

从细分赛道来看,3C 作为一个规模庞大、需求强劲的热门类目,一直都极受资本青睐,从来不缺乏新故事、新面孔。前有品牌型玩家 Anker 与铺货型翘楚有棵树共舞,如今也正在孕育着崭新的 IPO —— 诸如绿联以及睿联这样分别手机配件、安防摄像头等不同垂直领域的领头羊。

竞争激烈但又蕴藏庞大增量空间的家居赛道,同样正孕育着丰富的 IPO 故事:早早登陆资本市场的老牌劲旅乐歌股份及恒林股份;也有致欧科技、美新科技这样刚加入上市俱乐部不久的新晋资本宠儿;以及蓄势待发正发起冲击的杰西亚、明远创意。

宠物类目逆周期属性以及庞大的市场潜力,率先被嗅觉灵敏的资本洞悉,成为炙手可热的“香饽饽”。截至 2023 年 9 月,A 股宠物行业上市企业已成功跑出 7 家 IPO,其中不乏“狗绳第一股”源飞宠物、宠物食品大卖乖宝宠物等出海企业。

除了上述热门赛道外,户外露营、智能硬件、新能源、ebike 等新兴领域同样卯力狂奔,在资本垂怜下跑出了大量 IPO。资本市场瞬息万变,融资生态亦有冷有热,而这些赛道的共同点都是发展迅速、需求旺盛,具备庞大的增量空间以及广阔的市场前景。

上市潮涌动的背后,是跨境行业的蓬勃生长。尤其是 2020 年在疫情东风助推之下,线上消费红利释放,跨境电商迎来爆发式增长的黄金时代,也吸引资本蜂拥而至。

业内数据显示,2020 年跨境电商共发生融资事件 56 起,融资总额为 186 亿元。其中 SHEIN 凭借数亿美元的 E 轮融资以及 150 亿美元的身价站到了镁光灯下,从此褪下神秘面纱摇身一变资本竞相角逐的宠儿。

随着更多出海企业在国际舞台大放异彩,也刺激着资本渴望捧出“下一个 SHEIN”抑或是“下一个 Anker”。

时至今日,部分赛道热度退却,部分赛道热度不减,然而也有越来越多新兴领域强势崛起。资本的狂热虽然有所降温,但依然保持着极为敏锐的嗅觉。是以这片漫漫出海路上永远不缺乏头部企业竞相奔赴 IPO 的身影。

从企业的角度而言,上市存在诸多益处:扩大公司知名度,提升品牌价值和市场影响力;筹集资金及引进外部资本,进一步扩大企业规模做大做强;完善公司治理结构,增强竞争优势;丰富融资渠道,分摊经营风险……

但与此同时,上市也意味着公司命运不再全然由自身把控,既要对全体股东负责,又受资本掣肘。

一位卖家直言:“见过太多的公司,上市之后,由于资本来钱实在太快了、也更容易受到资本的左右,很容易会迷失初心,所以看到很多 A 股上市公司上市即巅峰,往后走都是下坡路。”

该卖家所言非虚。在跨境电商上市热潮一浪高于一浪之际,狂热背后也有诸多大卖风光上市之后猝然滑坡——从业绩狂飙到连年亏损。上市如同一道“魔咒”,跨过那扇 IPO 大门之后,有人迎来的却是陨落的命运。

格力博:上市即巨亏

2023 年 2 月 8 日,格力博登陆深交所创业板首发。上市后格力博股价应声大涨,上市发行价为 30.85 元/股,首日最高价达 41.82 元/股,总市值达 186.2 亿元。然而仅仅一个月后的 3 月 13 日,格力博股价便跌破发行价,当日收报 30.70 元/股。

作为园林器械出海领头羊,格力博上市之前业绩增长稳定,2019 到 2022 营收均保持连年上涨,归母净利润分别为 5.65 亿元、2.80 亿元和 2.66 亿元。

然而登陆资本市场后,格力博却未如股民所望那般,在资本加持下迈入发展的新纪元。相反令人大跌眼镜的是,其上市后的首份半年报却交出一份不及格的答卷:2023 上半年营收 25.81 亿,同比下降 18.79%;净利润亏损 5391 万,同比暴跌 121.24%。

对此格力博给出的理由是:受到下游零售商去库存的影响,上半年尤其是二季度面临的客观形势较为严峻,但同时为了抢占市场先机,为未来的增长做好准备,仍需要加大销售和研发的投入。

然而亏损口子撕开后便一发不可收拾,大幅增长的销售费用不仅未能止住需求颓势,反而加重了成本负担,在紧随而至的第三、第四季度,格力博的亏损仍在不断扩大。

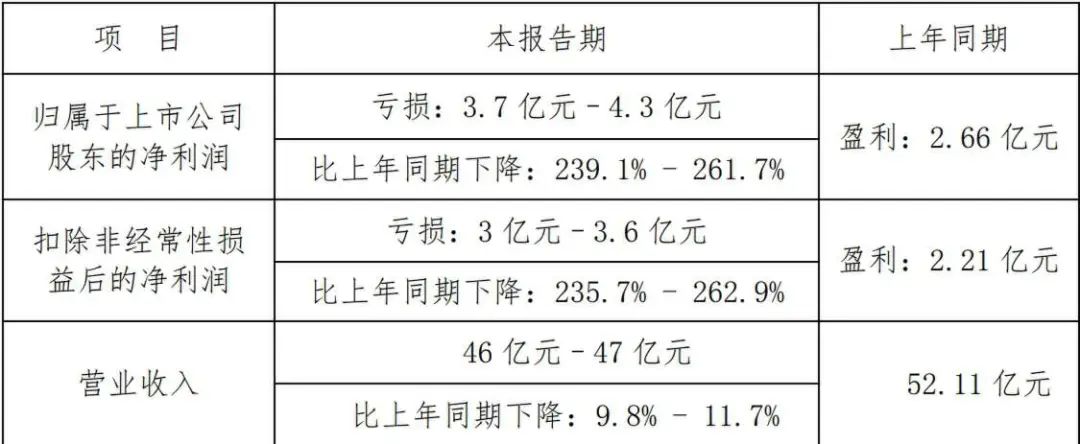

根据最新披露的业绩预告,格力博 2023 年预计实现营收 46 亿元~ 47 亿元,较上一年同期下降 9.8%~ 11.7%;净利润预计亏损 3.7 亿元~ 4.3 亿元,同比骤降 239.1%~ 251.7%。

可以看到,自成功上市以来,格力博并未在资本傍身下抓住增长曲线,反而连续多个季度业绩暴跌。

华宝新能:节节败退

2022 年 9 月 19 日,便携储能大卖华宝新能在深交所创业板风光上市,发行价 237.5 元/股,成为时年 A 股新贵,上市首日市值达 202 亿。

华宝新能之所以能成功着陆,很大一部分原因在于搭上了便携储能的东风。全球绿色消费浪潮下,近年来新能源赛道摇身一变“当红炸子鸡”,为一众资本所热捧。而华宝新能作为深耕多年的老牌厂商,凭借先发优势抓住市场红利并站上了便携储能的风口。

招股书显示,2020 年~ 2021 年为华宝新能的高速发展期,营收分别增长 235.42% 和 116.36%,其中 2020 年净利润更是暴涨 235.42%。

然而随着这片蓝海愈杀愈红,其靠渠道及品牌先发堆砌而成的壁垒逐渐失去优势,业绩也开始走起了下坡路。财报显示,华宝新能上市当年营收及净利润增速各自为 38.35% 及 2.64%。尽管尚处于增长阶段,但盈利水平已出现下滑端倪。

为此华宝新能的高光时刻同样未能持续太久。上市次年的第一季度,其营收同比下滑 26.77%,净利润更是直接暴跌 140.45%,亏损近 3000 万。

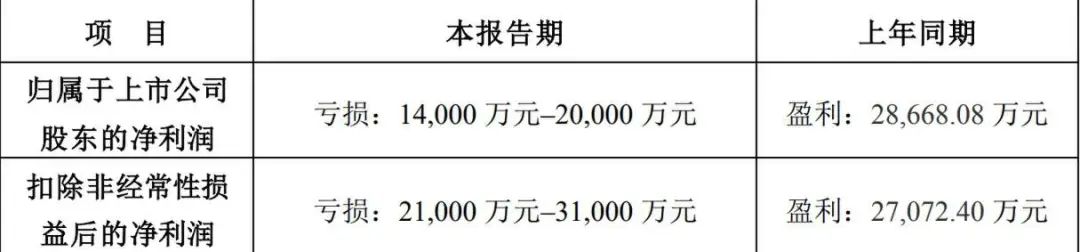

而在接下来的几个季度,华宝新能也未能止住颓势打响翻身仗,亏损口子越撕越大。根据最新业绩预告,其 2023 年全年预计亏损高达 1.4 亿元~ 2.0 亿元。

相关数据显示,截至 2023 年 9 月 19 日,即华宝新能上市一周年当日,其总市值从上市之初的 202 亿元跌至 81 亿元,跌幅超六成。两厢对比不免令人唏嘘。

不难看出,格力博和华宝新能一样都是上市即巅峰,业绩“两级反转”。二者还有一大共同点在于,所处赛道炙手可热,也得以成功抓住红利受到资本青睐。

但风口上跑出的华丽业绩也早已埋下了雪崩兆头。无论是格力博还是华宝新能均在各自赛道深耕多年,积累了深厚的渠道优势及品牌底蕴,是以能够在风口来临之际把握住机遇。

但随着行业竞争愈演愈烈,市场结构不断升级,也对企业的核心护城河搭建提出了更高的要求。换言之,一味吃老本不可取,只有构筑强大的竞争壁垒方能避免在内卷大流中被淘汰。

而从格力博和华宝新能的发展状况来看,均在不同程度上受到竞争对手的冲击:前者一方面赶不上创科实业、巨星科技等行业龙头,一方面又被泉峰控股为首的劲敌穷追不舍;后者则被正浩创新、德兰明海弯道超车,走下了市占率第一的神坛。

事实上像格力博以及华宝新能这样上市后业绩便“现出原形”的大卖不在少数。诸如借华为、苹果东风,与 Anker 同日上市的移动电源大卖杰美特,在 IPO 之后业绩连续滑坡甚至陷入亏损泥沼,市值蒸发近百亿;再比如服饰大卖子不语三闯 IPO 终如愿后,却在上市后迎来业绩的节节败退,从 2022 年净利润暴跌 45%,再到 2023 年巨亏超两亿。

上市即意味着,公司筹集到大量资金,拥有新的直接融资渠道,因而可以借此扩展业务规模。换言之,对于大卖而言也相对于拥有了“现金奶牛”。

实际上部分大卖在上市之前,便出现一定的经营隐患:营收增速下滑、盈利能力减弱、现金流匮乏等。而上市一定程度上也有利于快速解决资金上的燃眉之急,譬如子不语正是因为陷于资金窘境而走上上市之路,借资本输血缓解现金流困境。

可以看到,上市后业绩即变脸的背后,这些大卖的命运轨迹多颇为相似:搭乘赛道风口乘上 IPO 快车,但未能借上市之势进一步深化竞争护城河,以致上市前的经营隐患一朝爆发,业绩每况愈下。

海关总署统计数据显示,2023 年跨境电商出口规模达 1.83 万亿元,增长 19.6%,远超整体外贸出口增速。处于高速发展期的跨境电商,已成为我国外贸发展的重要动能。

跨境电商广阔的市场前景以及强劲的增长势头,吸引了大量资本蜂拥而至,为此近年来收购风、融资热以及上市潮不断。

截至 2023 年,我国有外贸进出口实绩的企业达 64.5 万家,其中跨境电商主体超过 10 万家。在这之中,跑出了无数个行业前沿的标杆性性 IPO:通过借壳上市嫁入资本市场的铺货型代表通拓、有棵树,抑或是独立上市的品牌型玩家 Anker 创新、乐歌股份……

但无论是搭上行业风口一朝起势还是深耕多年厚积薄发,资本都仅仅只是锦上添花的助力,核心还是在于公司的业务能力。

有的企业依托时代红利,有的企业抓住流量风口,也有企业赶上了赛道的爆发期。但正如某位业内人士所言,借此获得的仅是难以可持续发展的“机会成长”,必须转变为“战略成长”,专注于价值创造和可持续。

早年的跨境上市企业中,我们可以看到很多铺货大卖的身影:跨境通、通拓科技、有棵树等。而近两年,更多像 Anker 创新这样的品牌型玩家占据了视野。

而追根溯源,还是在于跨境行业的不断升级。在不久前的两会上,“提质增效”、“高质量发展”成为被频繁提及的关键词。而亚马逊官方亦在年末峰会中提出:“中国出口跨境电商将进入高质量出海的全新发展阶段。”

资本快钱虽诱人,但也容易引人迷失。在这样的大环境下,无论是已上市企业还是正在冲击 IPO 的出海企业,比起红利推动的短期业绩增长,更应该追求的是长期发展驱动力,强化渠道端、供应链端、产品端以及品牌端的综合实力。

也正因如此,上市大卖们身上出现了迥然不同的命运轨迹,譬如 2023 年业绩便是最直观的证明:以品牌力见长的大卖诸如乐歌、致欧等净利润均实现稳健增长;老牌铺货巨头有棵树、跨境通等深陷亏损漩涡;再如前文所述的华宝新能、格力博因缺乏护城河而陷入上市即亏损的窘境;但也铺货起家的大卖及时战略升级因而在上市后高歌猛进,如贯彻数字化赋能+多品牌布局的易佰网络,以及不断深化品牌转型的赛维。

现如今,行业上市赛道依旧火热。但随着跨境电商迈入下半场,品牌化升级以及高质量发展的大趋势下,出海企业必须炼就可持续发展的内驱力,方能借资本之力完成全新的蜕变与成长,在竞争日趋激烈的市场洪流中屹立不倒。

图 | Unsplash

本文来自微信公众号“AMZ123跨境电商”,原文标题:“上市即亏损!多家大卖IPO后“现出原形””,作者:麦林@AMZ123,36 氪出海经授权发布。

加入 36 氪出海学习交流群

目前,36 氪出海学习交流群已经吸引超过 13000 位来自国内外初创企业、行业巨头、投资机构等出海人加入。在出海社群里,我们面向群成员挑选整理每日全球跨境资讯,帮助出海人把握最新动态;定期组织出海交流活动,链接出海生态圈,寻找潜在合作伙伴!欢迎添加 36 氪出海小助手微信( ID:wow36krchuhai-xzs2 )申请入群,一同出海!